Приветствую Вас, Дорогие Читатели, на страницах еженедельного обзора фундаментальных новостей в сочетании с техническим анализом, выполненным кафедрой Динамического Фрактально–Волнового анализа международной Академии MasterForex – V. Мы снова просмотрим вышедшие за эту неделю новости и выделим самое главное, что может быть нам полезным в реальном прогнозировании средне– и долгосрочной торговли на рынке FOREX. Традиционно в сферу нашего внимания попадают новости из Японии, США и Великобритании.

Японский блок фундаментальных новостей на этой неделе был крайне беден. Учётная ставка по краткосрочным кредитам Overnight Call Rate не изменилась в июле и осталась на прежнем уровне 0.1%. Напомним, что это не основная учётная ставка кредитования коммерческих банков (ODR- Official Discount Rate), а ставка РЕПО, при помощи которой ЦБ Японии осуществляет регулирование ликвидностью на открытом рынке, покупая или продавая краткосрочные векселя, репо или государственные облигации. Таким путём на рынке увеличивается или уменьшается объём денежной массы в Японии. Сохранение ставки краткосрочного кредитования на прежнем низком уровне позволяет и дальше использовать иену как валюту для краткосрочных позиционных сделок, когда за иены покупают боле высокодоходные валюты. Сужение спреда приводит к развороту краткосрочных позиционных сделок и повышению интереса к иене, которую начинают покупать, курс её начинает в этот момент подниматься.

Вторая новость – это Tertiary Industry Activity (Третичный индекс деловой активности в сфере услуг), который упал по сравнению с прогнозом на 0.2% и составил в июне -0.9% , против +2.4% в мае. Мы уже писали о том, что наблюдается обратная связь между индексом и курсом иены. Индекс растёт - иена падает, индекс падает – иена растёт. Надо отметить, что данное падение индекса вероятно будет кратковременным, поскольку выполняется коррекционная волна, и индекс опять продолжит движение вверх, а иена, соответственно, вниз. По Японии это всё на этой неделе.

Теперь обратимся к новостям из США.

Сальдо торгового баланса в июне также отрицательно и составило –42.3 млрд. долларов, в мае сальдо составляло -40.3 млрд. долларов. Это показывает на дальнейший рост доли импорта в торговых операциях США. Сальдо баланса Федерального бюджета сократилось с -135.9 млрд. долларов в мае до -68.4 млрд. долларов в июне. Сальдо всё ещё остается отрицательным, но разрыв между расходной и доходной частями бюджета сократился практически вдвое! Это хороший признак! Базовый индекс розничных цен в июне замедлил своё падение, составив -0.1%, против -1.2%. Это означает повышение интереса к продукции производителей в США, что позволило им немного поднять цены. Тоже хороший признак для прогнозирования роста доллара. Розничные цены в июне также замедлили снижение, сокративши индекс до -0.5% с майских -1.1%. Цены на импортируемые товары снизились на 0.8% составив в июне -1.3%, против -0.5% в мае. Базовый индекс цен потребителей вырос с 0.1% в мае до 0.2% в июне. Общий индекс цен потребителей замедлил своё падение на 0.1%. Количество обращений за пособием по безработице в июне на 29 000 меньше чем в мае. Все новости имеют положительное влияние и предполагают рост курса доллара.

Однако июньские данные добавили и негатива в общий положительный фон. Так, объём долгосрочных капиталовложений в июне довольно резко упал с 81.5 млрд. долларов в мае до 35.4 млрд. долларов. Индекс доверия потребителей снизился на 9.5 пункта. Эмпайр Стейтс Индекс деловой активности производителей упал более чем в три раза, составив 5.1 пункт против 19.6 в мае. Загрузка мощностей в промышленности осталась на прежнем уровне 74.1%. Промышленное производство сократилось на 1.2%, Производственный индекс Филадельфии снизился на 2.9 пункта.

Подведём итоги по данным США. Несмотря на положительные сдвиги в экономике, всё ещё сохраняется понижательное давление на курс доллара, что привело к его дальнейшему снижению на этой неделе. Однако мощного негативного импульса новости не имеют и их фон становится положительным, что говорит о скором изменении направления движения курса доллара с медвежьего на бычье! Вероятнее всего рынок находится на своих минимумах, от которых в ближайшее время оттолкнётся и пойдёт вверх.

Посмотрим на новости по Великобритании.

Был уточнён объём валового продукта, который в июне остался на прежнем уровне прироста в 0.3%. Сальдо торгового баланса ушло в отрицательную зону, составив -9.6 млрд. фунтов против майских +0.5 млрд. фунтов. Розничные цены поднялись с майских 0.8% до 1.2% в июне. Цены на жильё замедлили рост почти в 2.5 раза, составив в июне 9%. В мае эта цифра равнялась 21%. Индекс цен потребителей снизился против майского показателя на 0.2%, составив 3.2% в июне. Базовый индекс цен потребителей продемонстрировал в июне небольшой рост на 0.2%. Индекс доверия потребителей снизился на 3 пункта – с 66 в мае до 63 в июне. Средний уровень заработной платы упал почти в 1.5 раза, составив в июне прирост в 2.7%, когда в мае рост достигал 4.1%.

Данные по Великобритании носят, в общем, негативный характер и говорят о том, что движение вверх британского фунта вероятнее всего уже закончилось и его индекс начнёт снижаться. Тот ход вверх, который мы видели на этой неделе, очевидно, был связан не с фундаментальными новостями по Великобритании, а скорее с новостями по США, которые немного опустили курс доллара и подняли против него фунт, поскольку индекс фунта не проявил такой резвости и не сделал нового максимума в отличие от курса GBP\USD.

Итак, анализируя три валюты, можем выделить следующие новостные векторы: для доллара следующая неделя вероятнее всего будет положительной и мы увидим начало изменения тренда с медвежьего на бычий. Это, в свою очередь, приведёт к снижению курсов фунта и иены. В случае кросс-курса фунт/иена, поскольку будут падать обе валюты, необходимо будет наблюдать за их индексами. В любом случае, при более сильном падении иены, фунт будет подниматься по отношению к японской валюте, но сильного движения очевидно не будет!

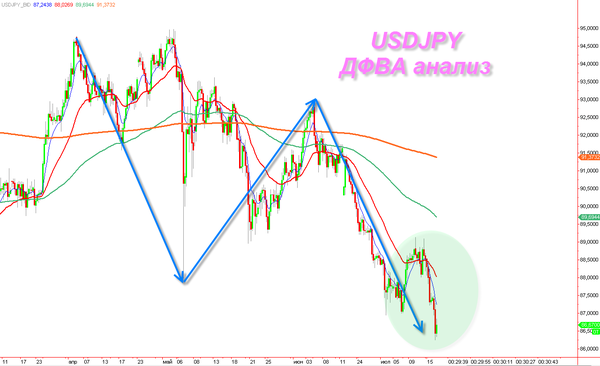

Теперь давайте перейдём от теории к практике и посмотрим, подтверждает ли технический анализ, выполненный кафедрой ДФВА , наши теоретические изыскания!

Признаки разворота, которые рынок показывал на прошлой неделе – не подтвердились (рывок в выделенной зоне и новый минимум), однако вероятность разворота всё же существует, поскольку волновая структура имеет законченный вид. На данный момент ещё продолжается волна вниз, но продажи по паре USD/JPY крайне опасны, так как окончание последней волны может наступить в любой момент и прогнозировать дальнейшие цели вниз уже не имеет смысла. Открываться вверх на среднесрочные покупки пока ещё рано. В данный момент возможны лишь кратковременные торговые операции с использованием младших внутридневных волновых структур.

При анализе пары GBP/JPY необходимо выделить следующее:

Пара совершает разворот вверх, рисуя сложные и тяжёлые для торговли коррекционные структуры. В связи с этим рекомендуемый диапазон торговли сокращается до внутридневного или даже до внутрисессионного. Подтверждений для пробоя к уровню 138.10 рынок пока не даёт. Чтобы совершать среднесрочные покупки, необходимо увидеть пробой волной вверх уровня 133.90 и её коррекционную структуру, которая возможно выполнит флетообразное движение. Исходя из наиболее вероятного волнового рисунка, можно предположить в ближайшее время небольшую волну вверх. О целях предполагаемого похода пока говорить преждевременно! Поэтому кафедра обращает внимание на то, что диапазон торговли не должен превышать внутридневного!

Посмотрим, насколько оправдаются на будущей неделе наши совпавшие полностью предположения!

Базовые новости разбирал Дмитрий Лысенко, технический анализ выполнен по методике кафедры ДФВА международной Академии трейдинга MasterForex–V.

До новых встреч на страницах нашей рубрики!

Обсудить